Tysk rentekurve med amerikansk frisure

Recessionssignal behøver ikke være nogen aktiekatastrofe

Aktieinvestorerne er løbet i forvejen og har over de seneste måneder forberedt sig på den økonomiske nedtur/afkøling, når nu også er meget tydelig i rentekurven. På den ene side vil en lavere vækst betyde negative indtjeningsrevisioner for virksomhederne. På den anden side har inverteringen af rentekurven allerede haft en betydelig effekt og er en af de 2 primære årsager til aktienedturen. Det bliver koldere, men investorerne har i en vis udstrækning fundet det varme(re) tøj frem og taget det på.

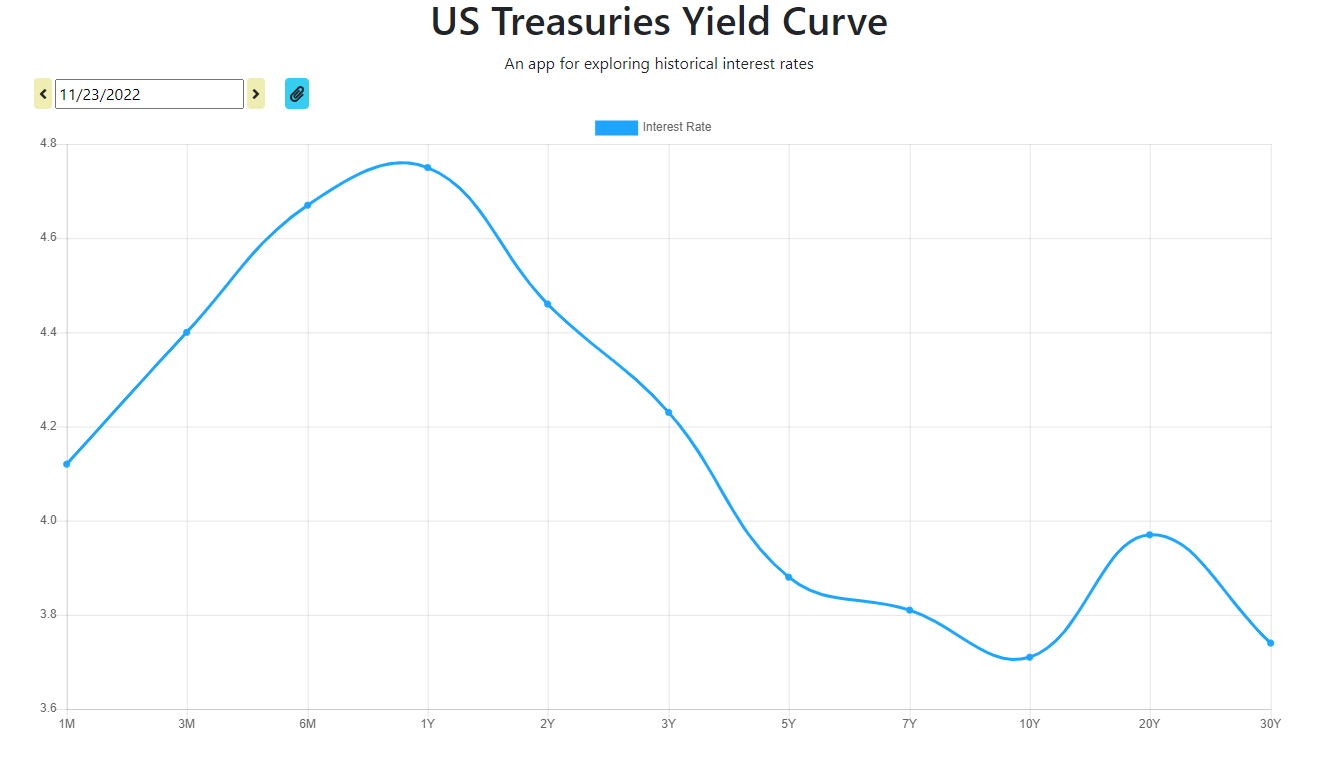

Den tyske rentekurve har fået det amerikanske ”udseende” og advarer om europæisk recession:

- Der er sket ”ting og sager” med den tyske rentekurve de seneste 6 måneder

- For 6 måneder siden var ECB ikke begyndt at hæve renterne og deres retorik var også, at ”kommer tid kommer råd”. Det haster ikke så meget med at få hævet renterne.

- Siden er der sket meget.

- ECB har drejet et par omgange og retorikken er gået fra ”forsigtig/afventende” til ”handlekraftig”

- Det har haft en indflydelse på den tyske rentekurve, som fremgår af nedenstående figur 1

- Dels er renteniveauet blevet markant parallelforskudt opad

- Og dels er kurven gået fra at være ”normalthældende” = prisen på korte penge er højere end på de længere..

- Til at være inverteret.

- I hvert fald fra 2 år til 10 år

- Hvis/når 10 minus2 er negativ, som den er nu, er det normalt et forvarsel om at økonomien er på vej i recession eller i hvert fald at investorerne forventer det

Figur 1: Tysk statsrentekurve

Kilde: http://www.worldgovernmentbonds.com/country/germany/

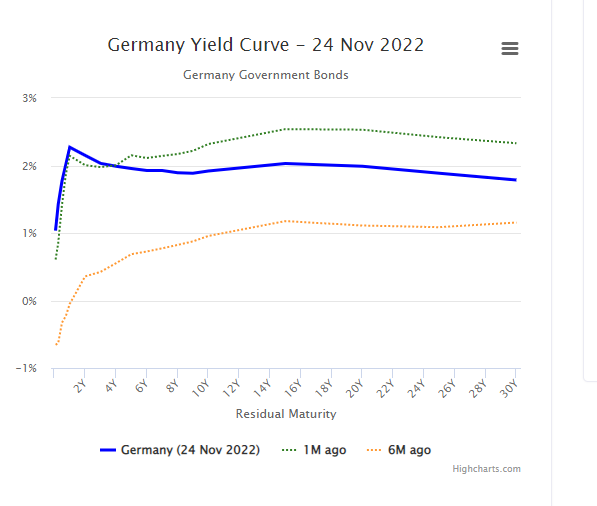

Figur 2: USA statsrentekurve

Kilde: https://www.ustreasuryyieldcurve.com/