Mens vi venter på det amerikanske valg

Global økonomi er usædvanlig stabil. Væksten på omkring 3 pct. har overrasket de fleste. Pengepolitikken – særligt i USA – ser ud til at være doseret rigtigt. Inflationen er forsvundet, renten har toppet, erhvervslivet investerer massivt, og det amerikanske kapitalmarked leverer masser af risikovillig kapital til den store energi- og industriomstilling, som er i gang. Samtidig er USA bedst rustet af alle til at integrere de nye AI-modeller i sin i forvejen stærke teknologisektor. Som oftest er de amerikanske virksomheder hurtige til at tage ny teknologi til sig. Når alt dette er sagt, ser vi dog også en række store udfordringer, som vil blive vurderet her.

Først og fremmest er udviklingen i Mellemøsten stærkt bekymrende. Vi er tæt på det konfliktniveau, man så under Seksdageskrigen i 1967 og Yom Kippur-krigen i 1973. Risikoscenarierne er mange – og ingen er positive. Risikoen for en rigtig oliekrise med oliepriser på over 100 dollar pr. tønde er til stede. Derudover kan det føre til et sammenbrud for det iranske regime, ligesom sandsynligheden for en reel amerikansk involvering også er stor. Det er dog utroligt svært at forudsige, hvordan situationen udvikler sig.

Trump vil få økonomiske konsekvenser

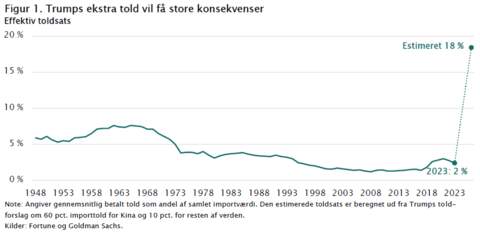

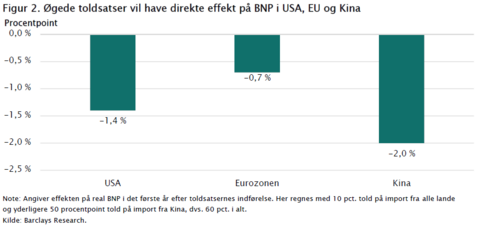

Vi nærmer os det amerikanske præsidentvalg. Hvem der sidder som præsident, har sjældent de store konsekvenser for økonomien og aktiemarkedet på længere sigt. Den amerikanske økonomi og det amerikanske erhvervsliv er nemlig langt vigtigere for udviklingen, end hvem der er præsident. Men præsidentkandidaterne har denne gang en række finanspolitiske tiltag, som kan ændre væksttempoet og renteudviklingen. Særligt hvis Trump vinder valget, kan flere af hans nuværende politiske forslag få direkte og stor effekt på den amerikanske økonomi. Hans forslag om at øge afgiften på import af varer fra Kina med 60 pct. og varer fra resten af verden med 10 pct. vil selvsagt give et massivt hop i den effektive toldsats. I øjeblikket udgør afgifter på import 2 pct. af den samlede værdi af vareimport i USA. Får Trump sine forslag igennem, vil andelen stige til 18 pct. – se figur 1.

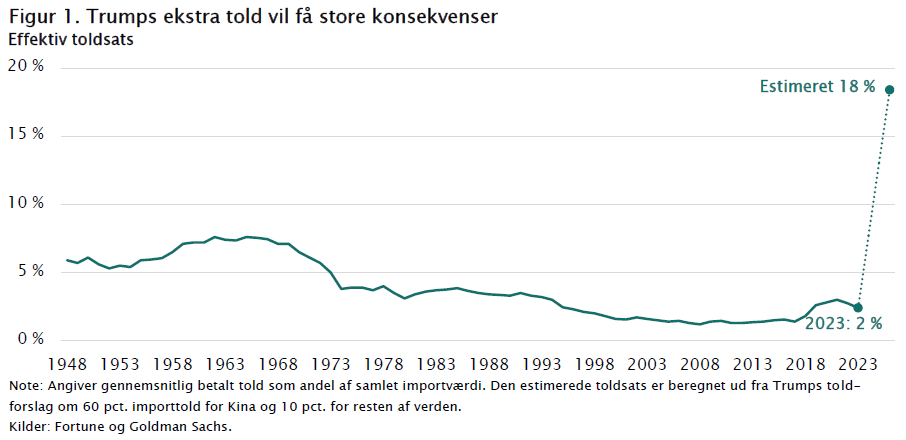

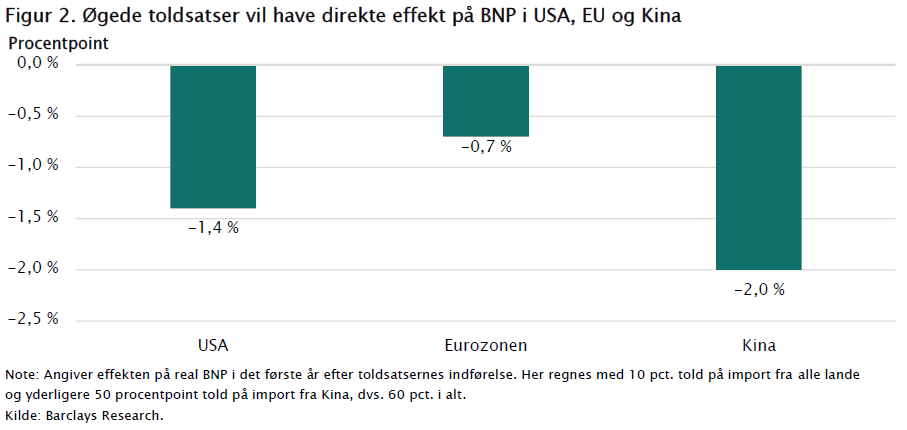

Bliver de høje toldsatser en realitet, vil det have effekt på både amerikansk vækst og inflation. Investeringsbanken Barclays vurderer, at den amerikanske vækst vil være 1,4 pct. lavere end ellers på 12-måneders sigt, hvis toldsatserne træder i kraft. Samtidig vil inflationen ligge omtrent 1 procentpoint højere i en periode. Ud over at toldsatserne vil ramme den amerikanske økonomi, vil de også påvirke USA’s største samhandelspartnere hårdt – se figur 2. Effekten på global økonomi vil derfor være signifikant.

Ud over at skrue op for toldsatserne vil Trump videreføre de skattelettelser, han selv indførte under sin seneste præsidentperiode. Skattelettelserne står ellers til at udløbe i 2025. Samtidig vil han reducere selskabsskatten. Ifølge The Congressional Budget Office, der laver fremskrivninger af de offentlige underskud og gælden i USA, vil fortsættelsen af Trumps 2017-skattelempelse alene medføre en stigning i det offentlige underskud på 4.500 mia. dollar mellem 2024 og 2034. Det vil betyde en stigning i forholdet mellem statsgæld og BNP på hele 11 procentpoint i 2034 i forhold til de nuværende fremskrivninger. Det er en massiv forskel. Den amerikanske statsgæld er i forvejen vokset kraftigt de senere år, og det kan få betydning for renten på amerikanske statsobligationer, hvis finansmarkedet fornemmer, at situationen kan blive uholdbar.

Sidst, men ikke mindst, har Trump ved flere lejligheder ytret klare ønsker om at få mere kontrol over, hvordan den amerikanske centralbank, Fed, styrer pengepolitikken. Politik og centralbankens ageren bør dog på ingen måde blandes. Det er nemlig ikke første gang, at amerikanske præsidenter forsøger at påvirke centralbankens beslutninger. Et af de værste eksempler er fra 1970’erne, hvor præsident Richard Nixon pressede den daværende Fed-chef, Arthur Burns, til at lempe pengepolitikken. Resultatet blev den høje inflation i 70’erne. Hvor nemt det bliver for Trump at påvirke pengepolitikken, hvis han bliver valgt, må tiden vise. Konsekvenserne kan dog være store.

Samlet set vil Trumps annoncerede politik, hvis den bliver ført ud i livet, have negativ effekt på både økonomi og finansmarkeder. Man kan dog ikke afvise, at aktiemarkedet i første omgang vil stige, hvis Trump bliver valgt. Mindet om de stærke afkast, sidste gang Trump sad i Det Hvide Hus, samt de lavere skatter kan kortvarigt begejstre markedet. På længere sigt vil de spor, han vil sætte i økonomien, dog også sætte sig i finansmarkedet.

Europa er bagud

Vender vi blikket mod Europa, er der udfordringer. Europa er fanget i strukturelle økonomiske problemer. Dyr energi er allerede en realitet, og en ikke gennemtænkt overgang til grøn energi vil ramme konkurrenceevnen i europæisk industri hårdt. Tysk industri er gået i stå.

Den franske, italienske og spanske industri har i mange år været presset, og Storbritannien har det ikke meget bedre. Der er stor risiko for en reel afindustrialisering i Europa. Udviklingen i Tyskland indkapsler problemet bedst: Tysk økonomi er ikke vokset i syv år, og den tyske industriproduktion er reelt ikke steget i de seneste 18 år. Tyskernes aktuelle problem er bl.a. de høje energipriser, der presser konkurrenceevnen i industrisektorerne. Energipriserne i Tyskland er mere end to gange højere end i Kina og USA, og problemet ser ikke ud til at forsvinde.

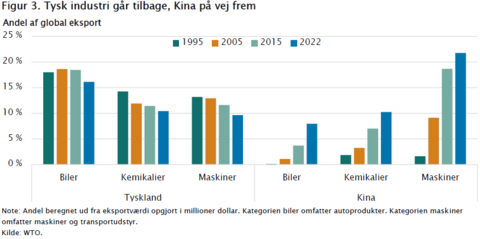

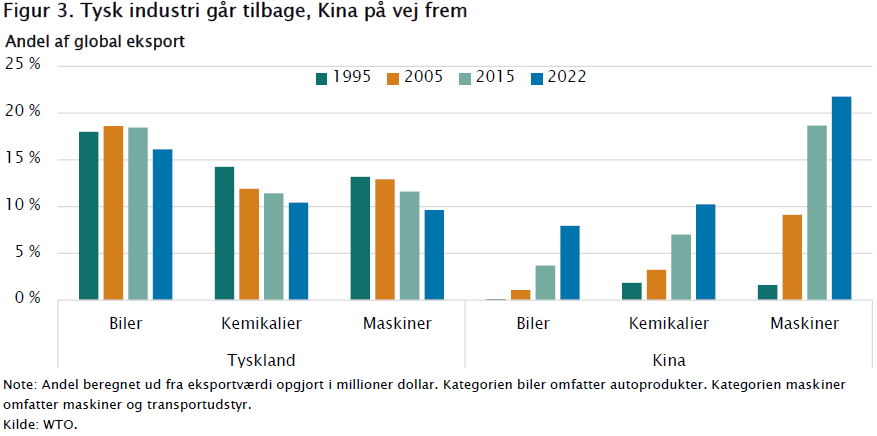

Tyskernes problem opstod dog reelt lang tid før, gassen steg i pris. Glansbilledet af Tyskland som industri- og eksportnation har været presset af Kina i flere år. Kinas lavere lønninger var første stik til den tyske konkurrenceevne, men siden er kinesernes tekniske formåen også begyndt at presse tyskerne. Særligt inden for kemi og industrimaskiner, der tidligere var Tysklands hjemmebane, er kineserne gået frem, mens tyskerne har tabt terræn – se figur 3.

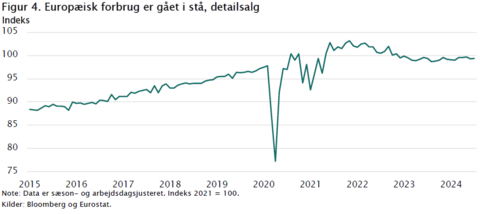

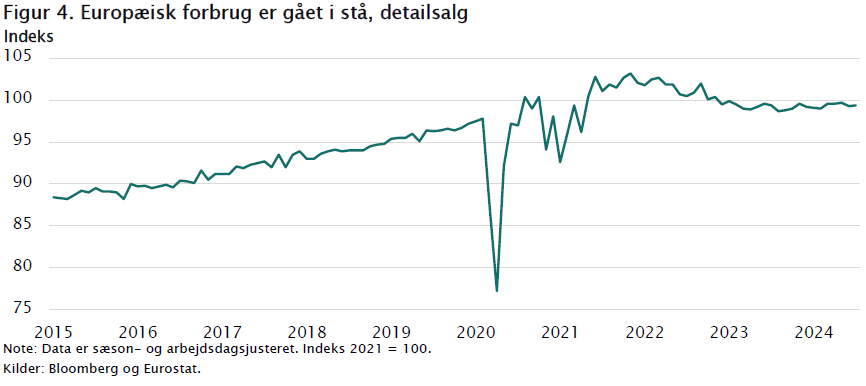

Det er ikke kun industrien, der har det svært i Europa, også forbruget er presset. Siden 2021 har der reelt ikke været vækst i det europæiske forbrug, som er kørt sidelæns – se figur 4. Arbejdsløsheden er ellers lav i et historisk perspektiv, og lønningerne stiger fortsat pænt. Forbrugsfesten er dog udeblevet. Europa ligger derfor med en vækst på omkring 1 pct., og det vil tage flere år, før det strukturelle energiproblem er løst.

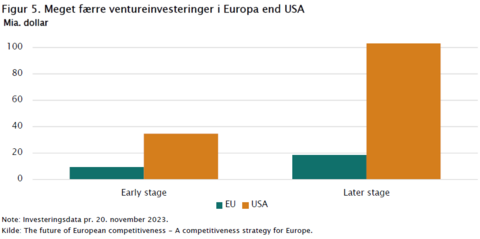

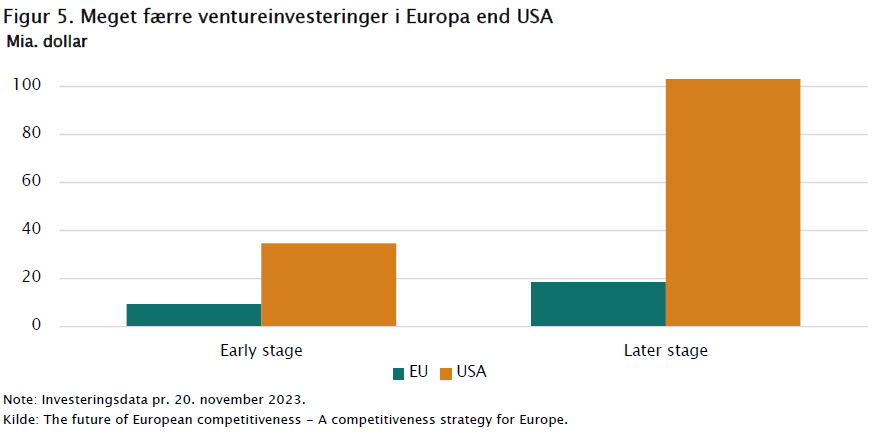

Lyspunkterne i Europa er medicinalindustrien og virksomhederne, der producerer luksusvarer. På disse områder er Europa fortsat foran og vil også være det i årene, der kommer. På teknologifronten ser det dog mindre betryggende ud. Europa har ingen globale teknologivirksomheder, der for alvor kan blande sig i verdenstoppen, og heller ikke inden for AI er Europa på landkortet. Af de ti største AI-selskaber globalt stammer kun et fra Europa. Det er for øvrigt delvist eget af amerikanske Microsoft. En af årsagerne til, at teknologisektoren er presset i Europa, er blandt andet manglende ventureinvesteringer. I figur 5 vises investeringsniveauet i USA og Europa i forskellige stadier. Her bliver det meget tydeligt, hvorfor Europa har svært ved at skabe lige så store og succesfulde virksomheder som i USA.

Europa er bagud. Den konklusion nåede tidligere ECB-formand Mario Draghi også i en ny rapport til den nye EU-Kommission. Ifølge Draghi skal der investeres minimum 800 mia. euro om året de næste 15 år for at løse problemet. Han har ret, men spørgsmålet er, hvor mange af hans forslag, der rent faktisk kan gennemføres politisk i EU-systemet, som desværre er tynget af politisk uenighed og mangel på finansiering.

Kinesisk finanskrise de næste mange år

Samtidig med dette er Kina midt i sin egen version af finanskrisen – med 15 år forsinkelse. Krisen er alvorlig, og den vil holde Kinas vækst nede i en lang periode. Tilbage i værktøjskassen har Kina alene de midler, som også Japan har brugt. Økonomiske pakker og finansiel hjælp til rente- og aktiemarkedet. De seneste økonomiske pakker har skabt store stigninger på det kinesiske aktiemarked og har formentlig skabt en ny bund under markedet, der har haft det meget svært de sidste par år.

Den seneste pengepolitiske pakke består af lavere styringsrenter og solvenskrav til bankerne. Samtidig sættes boligrenten for eksisterende lån ned, ligesom der stilles penge til rådighed til virksomhederne, så de kan købe aktier tilbage. Derudover forventer man, at der kommer flere konkrete finanspolitiske udspil fra den kinesiske regering. Indtil videre ser pakkerne dog ikke ud til at være nok. De strukturelle problemer i Kina – stor gæld, ejendomskrise, faldende arbejdsstyrke og politisk indblanding i erhvervslivet – vil betyde, at Kinas vækst vil ligge lavt i de næste mange år.

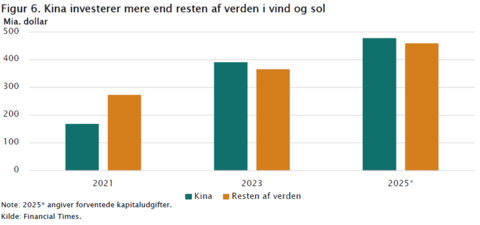

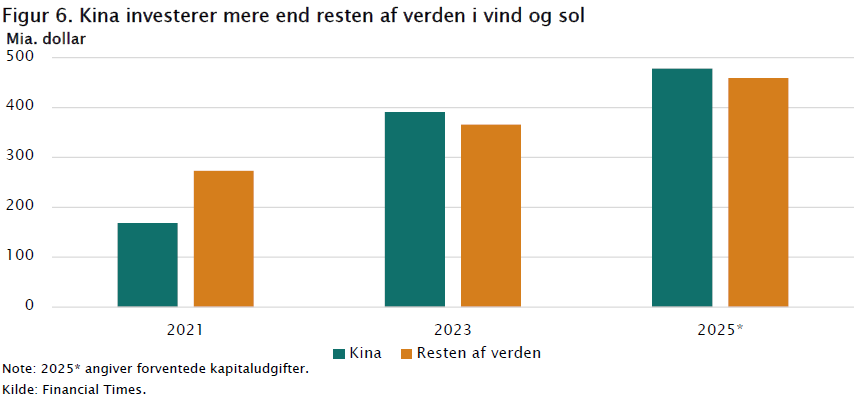

Redningen for Kina er store investeringer i grøn energi, der nu for alvor har positiv effekt på landets økonomiske vækst. Som det fremgår af figur 6, investerer Kina lige så meget i sol og vind som resten af verden tilsammen. Tendensen er den samme i flere områder inden for grøn energi.

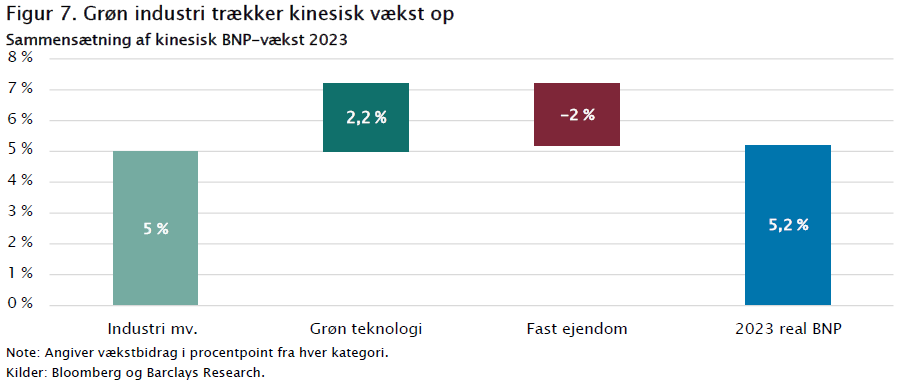

Det har været en klar strategi for den kinesiske regering i en længere periode at skabe en grøn industri, der kunne blive den nye vækstmotor. Det ser man så småt resultaterne af nu. Den kinesiske økonomi voksede i 2023 med 5,2 pct., og næsten halvdelen af væksten blev skabt i sektorer med fokus på grøn energi. Uden væksten fra den grønne industri ville den kinesiske økonomi kun være vokset med 3 pct. i 2023 – se figur 7. Og kineserne er stadig på vej frem inden for området, også langt hurtigere, end tilfældet er i Europa og USA. Den grønne industri er helt central, hvis kineserne skal håndtere de økonomiske problemer, landet i øjeblikket er låst fast i.

På trods af de nævnte udfordringer i USA, EU og Kina er den globale vækst solid. Vi vurderer ikke, at en global recession er lige rundt om hjørnet. Selvom præsidentvalget kan få effekt på amerikansk økonomi, er fundamentet stærkt. Og selvom Kina er i problemer, er der heldigvis andre asiatiske lande, der er på vej frem. Indien og ASEAN-landene oplever stærk økonomisk vækst, blandt andet fordi flere vestlige virksomheder lægger nye fabrikker her i stedet for i Kina. Væksten fra Kina forsvinder derfor ikke, den holder snarere flyttedag.

Som investor er den globale risikospredning vigtig som altid. Det er særligt vigtigt at have den rigtige fordeling mellem aktier og obligationer, når der er uro i verden. Er man ekstra nervøs i disse tider, er obligationerne et godt sted at sætte en større del af sine investeringer. På lang sigt har aktier dog vist sig at være langt den mest lukrative investering, hvis man kan sidde igennem de kriser og kursudsving, der uden tvivl kommer.

Med risiko for en alvorlig krig i Mellemøsten og et amerikansk præsidentvalg, der kan skabe massiv usikkerhed om den amerikanske økonomiske politik, er det nu, man skal gennemgå sin portefølje. En investeringskategori, der utvivlsomt vil klare sig godt i de næste mange år, er forsvarsaktier. De er prissat attraktivt, når man påtænker, hvilken vækst der – desværre – er på vej i alle landes forsvarsudgifter. Og investering i forsvar er i dag et område, alle væsentlige politiske partier bakker op omkring.

Abonner på vores Youtube-kanal her:

Ansvarsfraskrivelse: Artikler, analyser, klummer eller interviews mm. i Aktionæren og på shareholders.dk kan ikke erstatte individuel rådgivning. Undersøg og vurder altid selv de investeringer, du overvejer, ud fra din investeringsstrategi, risikovilje og tidshorisont. Synspunkter og anbefalinger svarer ikke nødvendigvis til Dansk Aktionærforenings holdninger. Dansk Aktionærforening og skribenterne kan ikke påtage sig ansvaret for eventuelle tab, som du måtte pådrage dig ved at følge anbefalinger i Aktionæren.