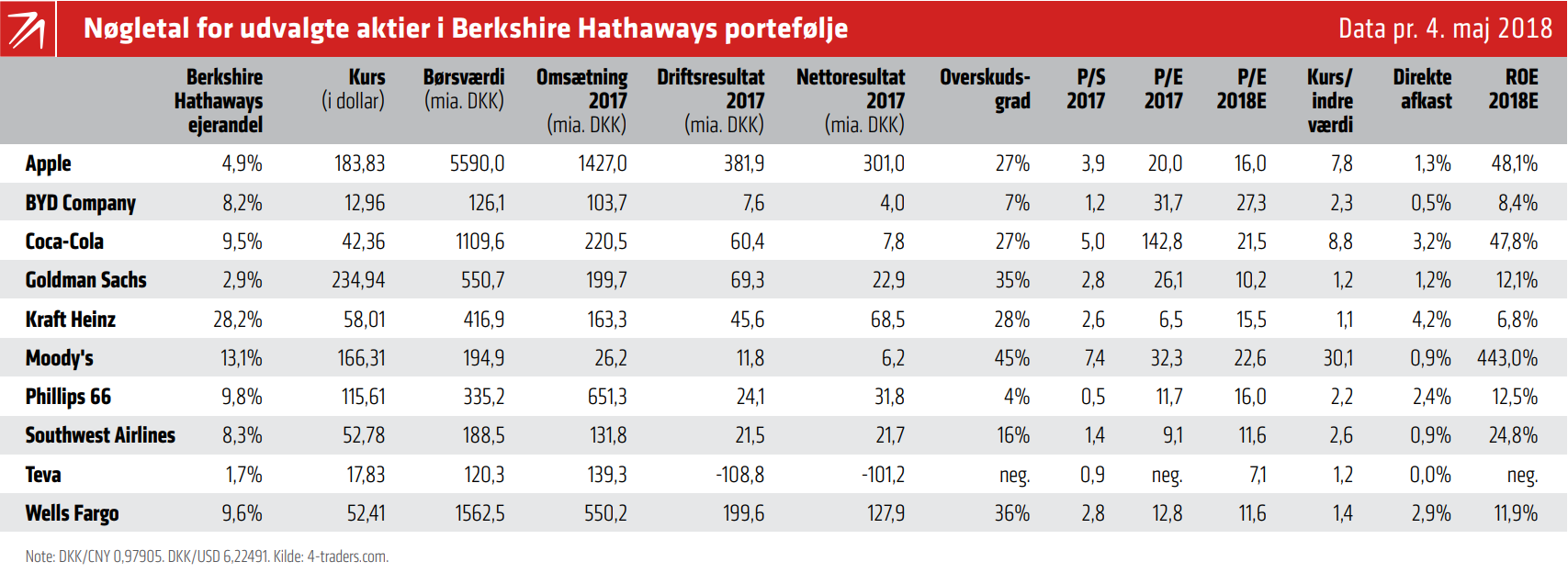

Stor analyse af selskaber, som Warren Buffett har investeret i

Apple | Børskode: AAPL i New York

Verdens mest loyale kunder

Warren Buffett undgik i lang tid investering i teknologiselskaber med den begrundelse, at han ikke forstod at vurdere dem. I 2011 investerede han til manges overraskelse i IBM, en investering, der ikke var en succes, og som er under afvikling.

I 2016 begyndte Berkshire at opbygge en position i Apple, der ganske vist er en teknologivirksomhed, men som til fulde opfylder et at Buffetts fundamentale krav til en god investering, nemlig en voldgrav eller ”moat”. I kraft af sit varemærke og kundernes ekstreme loyalitet har Apple en varig fordel i forhold til konkurrenterne.

Berkshire køber fortsat op i Apple og ejerandelen på fem procent er aktuelt 44 milliarder dollar værd og dermed Berkshires største investering.

Selv om kursen er faldet knap ti procent fra toppen, er Apple fortsat USA's største virksomhed målt på børsværdi.

BEGYNDER ELLER PROF? FIND DIT KURSUS HER

BYD Company | Børskode: 1211 i Hong Kong / BYDDF i New York

Visionær investering med et pudsigt navn

Berkshire Hathaway har få investeringer uden for USA, og posten i elbil-producenten med det usandsynlige navn Build Your Dreams er særligt interessant, ikke kun fordi selskabet er kinesisk, men også fordi elbiler er en teknologi og et marked under udvikling, hvor ingen endnu har etableret en dominerende position. Umiddelbart ser det derfor ud som om Berkshire og Warren Buffett har fraveget den forsigtige investeringsstrategi, men selv om posten ved årsskiftet var knap to milliarder dollar værd, begrænser den oprindelige investering sig dog til ’blot’ 232 millioner dollar.

Investeringen blev foretaget i 2008 - på et tidspunkt, hvor Tesla stadig kun var en måleenhed og BYD kun lige akkurat var begyndt at markedsføre elbiler. I dag er Kina verdens største marked for elektriske køretøjer og BYD blandt de største producenter, så der er i sandhed tale om en fremsynet investering.

BYD producerer desuden batterier, ikke blot til biler, men også til blandet andet mobiltelefoner.

Coca-Cola | Børskode: KO i New York

Aktien der aldrig bliver solgt

Coca-Cola er muligvis verdens kendteste og mest værdifulde varemærke. Dermed er forklaringen på Berkshire Hathaways aktiepost også givet. Ud over mærket er også distributionsnettet, der betyder at en Coca-Cola kan købes i den fjerneste afkrog af verden, en del af ’voldgraven’.

Berkshire begyndte at købe op i Coca-Cola i 1988, og sammen med Wells Fargo er det den aktie, som Berkshire har ejet længst. Buffett har faktisk udtalt, at han aldrig vil sælge så meget som en eneste af sine 400 millioner aktier i sodavandsproducenten med begrundelsen, at ”et godt mærke holder evigt, hvis du passer på det”.

Selv om Berkshire har tjent godt på investeringen, må det dog også konstateres, at hovedparten af gevinsten kom i hus i løbet af de første ti års ejerskab. De seneste år har salget været faldende, mens aktiekursen har bevæget sig sidelæns.

Warren Buffett gør imidlertid sit at holde salget oppe. Hans eget Cola-forbrug er legendarisk og ligger på fem Cherry Cokes om dagen.

KURSUS: Gør dine investeringer bæredygtige

Goldman Sachs | Børskode: GS i New York

Måske Buffetts smarteste investering

Berkshires engagement i Goldman Sachs stammer tilbage fra finanskrisens allersorteste dage og illustrerer muligvis bedre end meget andet Berkshires og Warren Buffetts særlige status.

Efter at den amerikanske regering havde ladet Lehman Brothers gå ned, var der tvivl om de øvrige investeringsbankers mulighed for overlevelse. Uden støtte fra regeringen og uden adgang til kapitalmarkederne kunne Goldman Sachs kun henvende sig ét sted for at styrke sit kapitalgrundlag: hos Berkshire Hathaway, der skød fem milliarder dollar i investeringsbanken i form af aktier og warrants.

En del af aktierne er blevet købt tilbage af Goldman Sachs til overkurs i 2013 - en transaktion, der indbragte Berkshire en gevinst på 3 milliarder dollar.

Selv om Goldman Sachs måtte bløde for at få kapital fra Berkshire, er investeringsbanken i dag i klart bedre form, både hvad angår drift og aktiekurs, end konkurrenten Morgan Stanley.

Investeringen i Goldman Sachs lever også til fulde op til Buffett-sloganet: Det bedste, der kan ske for os, er, når gode selskaber kommer i midlertidige problemer. Vi ønsker at købe dem, mens de er på operationsbordet.

Kraft Heinz | Børskode: KHC i New York

Mad går aldrig af mode

Verdens femtestørste føde- og drikkevarevirksomhed, Kraft Heinz, har en speciel stilling i Berkshires aktieportefølje, da ejerandelen på 26,7 procent betyder, at Kraft Heinz konsolideres i Berkshires regnskab. Positionen er af relativ ny dato og stammer fra fusionen i 2015 mellem Kraft Foods Group, kendt for blandt andet Gevalia kaffe og Philadelphia Cream Cheese, og Heinz, kendt for sin ketchup og sine supper.

Investeringen matcher Buffetts principper: Overskudsgraden på 28 procent er blandt sektorens højeste, og det er simpelt at forstå, hvad virksomheden lave. Desuden er det langsigtede potentiale er til stede: dels går mad aldrig af mode, dels har gruppen etableret en ’voldgrav’ i kraft af sine varemærker.

Endelig har Buffett naturligvis også set muligheden for en attraktiv investering. Ultimo 2017 var aktiepostens værdi øget med 158 procent i forhold til købsprisen på 9,8 milliarder dollar. Siden nytår er aktien dog faldet cirka 25 procent på grund af faldende forventninger til udviklingen i omsætningen.

Moody's | Børskode: MCO i New York

En voldgrav der virker

Moody's Corporation er mest kendt som en af de store spillere inden for kreditvurdering, men tilbyder desuden rådgivning og softwareløsninger til finansbranchen under navnet Moody’s Analytics.

Attraktionen ved Moody's set fra Berkshires perspektiv må formodes at være den dominerende position inden for kreditvurdering, hvor man mere eller mindre deler markedet sammen med Standard & Poor's og Fitch. Denne position repræsenterer en bred voldgrav.

Trods de skrammer, som kreditvurderingsselskaberne fik i forbindelse med finanskrisen, har de ikke alene overlevet, men der har heller ikke meldt sig nye, seriøse konkurrenter på banen, så voldgraven må siges at fungere.

Desuden er egenkapitalforrentningen høj og gæld i forhold til indtjening lav, så også på de finansielle parametre passer aktien fint ind i Berkshires investeringsfilosofi.

Phillips 66 | Børskode: PSX i New York

Porteføljens sorteper

Phillips 66 har aktiviteter inden for forarbejdning, transport, lagring og salg af olie og gas. Virksomheden driver 11 raffinaderier i USA og et i såvel England som Tyskland, som blev udskilt fra olieselskabet ConocoPhillips i 2013. Navnet er en reference til den berømte Route 66.

Kursudviklingen har været positiv det seneste års tid, bortset fra et dyk i februar, hvor Berkshire nedbragte sin ejerandel til 9,8 procent ved salg af 35 millioner aktier tilbage til Phillips 66, officielt for at undgå de myndighedskrav, der følger med en ejerandel over 10 procent.

Det er formodentlig et godt gæt, at Phillips 66 er på vej ud af Berkshires portefølje på lang sigt. Vækstmulighederne, for slet ikke at tale om de alternative anvendelser, for olieraffinaderier er begrænsede, og Berkshire har med sine investeringer i sol- og vindenergi demonstreret, at man godt er klar over, hvor væksten vil ske i fremtiden.

På den anden side har Buffett ofte udtalt, at han er tilbageholdende med at sælge en aktie, selv om afkastet er dårligt, blot virksomheden genererer cash, og han har tillid til ledelsen.

Southwest Airlines | Børskode: LUV i New York

Næste datterselskab i Berkshire Hathaway?

Trods luftfartbranchens notoriske vanskeligheder ved at opretholde en tilfredsstillende indtjening har Berkshire investeret i flere flyselskaber: American Airlines, Delta Airlines, United Continental Airlines og endelig Southwest Airlines, som er USA's største lavprisselskab med base i Dallas Texas.

Southwest betjener mere end 100 destinationer i 40 amerikanske delstater samt i Caribien og adskiller sig blandt andet fra andre luftfartsselskaber ved at flyve direkte mellem destinationerne fremfor at kanalisere passagererne gennem centrale lufthavne (hubs).

Så sent som i 2013 kaldte Warren Buffett luftfartsbranchen for en ’dødsfælde’, og det var derfor en stor overraskelse, da han i 2016 begyndte at købe op i de fire amerikanske luftfartsselskaber. Buffetts ændrede holdning var en refleksion på konsolidering i branchen og lave aktienøgletal kombineret med bedre kapitaldisciplin, indtjening og cash flow.

Southwest anses for det mest veldrevne selskab og efter antydninger fra Buffett selv, om at han godt kunne finde på at eje et luftfartsselskab 100 procent, er der spekulationer i markedet om, at Berkshire vil foretage yderligere opkøb eller endda komme med et overtagelsestilbud på Southwest Airlines.

Teva Pharmaceuticals | Børskode: TEVA i Tel Aviv og i New York

En tillidserklæring til Kåre Schultz

Investeringen i verdens største producent af kopimedicin, Teva, i februar i år, er atypisk for Berkshire og Warren Buffett, fordi beløbet er begrænset, blot 360 millioner dollar eller en halv promille af Berkshires samlede aktiver. Berkshire har ikke udtalt sig officielt om baggrunden for investeringen, men meddelelsen om købet løftede aktiekursen 11 procent på dagen, hvilket klart viser den respekt, aktiemarkedet har for Warren Buffett.

Investeringen skal muligvis ses i sammenhæng med Berkshires projekt om at udvikle et alternativ til eksisterende helbredsforsikringer i fællesskab med J.P. Morgan og Amazon - i første omgang til de omkring 1 million ansatte i de tre virksomheder.

Det er dog lige så sandsynligt, at baggrunden for købet er ren opportunisme. Med Buffetts egne ord: ’Vær grådig, når andre er bange.’ Aktien er billig målt på nøgletal, fordi markedet er nervøs ved Tevas gæld på 29 milliarder dollars efter det alt for dyre køb af Allergan i 2016, men potentialet er til stede. Hvis det lykkes for Kåre Schultz at få Teva til at generere tilstrækkeligt cash flow til at nedbringe gælden, og renten i øvrigt ikke stiger dramatisk, kan Teva vise sig at blive en guldrandet investering.

Wells Fargo | Børskode: WFC i New York

Historisk bank med problemer

Enhver, der har set blot et par amerikanske cowboyfilm, vil have bemærket navnet Wells Fargo på diligencerne, og USA's næststørste bank målt på aktiver er ganske rigtigt en udløber af den private post- og transport- og bankvirksomhed etableret i 1852.

Sammen med J.P. Morgan Chase, Citigroup og Bank of America udgør Wells Fargo ”The Big Four” i den amerikanske bankverden. Bank of America har Berkshire i øvrigt også en væsentlig ejerandel i.

Wells Fargo er i de senere år blevet ramt af en række skandaler i forbindelse med uærlig rådgivning og kreativ bogføring. I februar fik Wells Fargo et pålæg fra de amerikanske tilsynsmyndigheder om ikke at udvide aktivmassen, før de interne procedurer er bragt i orden, og i april fik banken en bøde på 1 milliard dollar.

På trods af skandalerne og på trods af fire års sidelæns kursudvikling har Warren Buffett og Berkshire fastholdt ejerskabet, der går mere end 30 år tilbage.

Steen Andersen ejer aktier i Teva Pharmaceuticals.

Analyserne i Aktionæren og på Shareholders.dk er udtryk for skribentens vurdering af investeringen lige nu. Undersøg og vurder altid selv de investeringer, du overvejer, ud fra din investeringsstrategi, risikovilje og tidshorisont. Dansk Aktionærforening og skribenterne kan ikke påtage sig ansvaret for eventuelle tab, som læserne måtte pådrage sig ved at følge anbefalingerne.