Ledelsen til eksamen: Egenkapitalforrentning

En virksomheds egenkapital er forskellen mellem værdien af alle aktiver og gæld til långivere, leverandører og andre parter uden for virksomheden. Egenkapitalen er et udtryk for, hvor mange penge aktionærerne har bundet i virksomheden, og egenkapitalforrentningen fortæller, hvordan ledelsen har forvaltet aktionærernes penge.

Som det er tilfældet for alle andre nøgletal, giver det mest mening at sammenligne et selskabs egenkapitalforrentning med selskaber i samme branche. I nogle brancher er det simpelthen lettere at tjene penge, eller der er ikke behov for sammen mængde kapital for at skabe et overskud af en given størrelse.

Software- og konsulentvirksomheder har for eksempel brug for meget lidt kapital, da deres væsentligste aktiv er viden – ikke kapital i traditionel forstand. Omvendt med tunge industrivirksomheder, der har brug for meget kapital til fabrikker og maskiner.

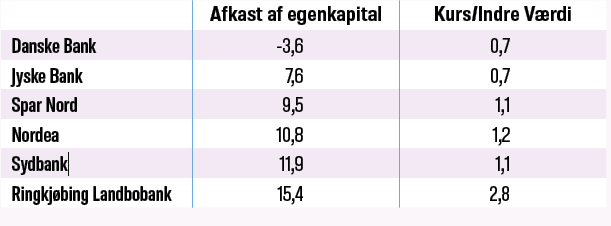

En særlig branche er bankerne, der er underlagt lovkrav om egenkapitalens størrelse. Det betyder også, at banker er en branche, hvor det giver særlig god mening at sammenligne på tværs, da alle banker skal leve op til samme krav. En grov tommelfingerregel siger, at en bank bør kunne opnå 10 procent forrentning af egenkapitalen, og hvis den gør det, skal aktien handles til et kurs/indre værdi-forhold (K/IV) på 1. Er egenkapitalforrentningen for eksempel kun 8 procent, skal aktien handles til K/IV 0,8.

Glemmer gælden

Som alle andre nøgletal er egenkapitalforrentningen kun en af brikkerne til at vurdere en virksomhed eller en aktie. Nøgletallet har sine svagheder, og den vigtigste er, at det intet siger om forholdet mellem egenkapital og gæld. En høj egenkapitalforrentning kan skyldes, at egenkapitalen er lille i forhold til gælden, men det gør samtidig virksomheden sårbar.

Når man kun ser på forrentning af egenkapitalen, overser man, at de penge, der er lånt til virksomhedens drift også gerne skulle give et positivt afkast – og gerne et højere afkast end låneomkostningen. Et mere relevant nøgletal er derfor afkast af investeret kapital, ofte forkortet ROIC efter den engelske betegnelse, return on invested capital.

Det kan du læse om i næste nummer af Aktionæren.

Markedets vurdering afspejler forrentningen af egenkapitalen

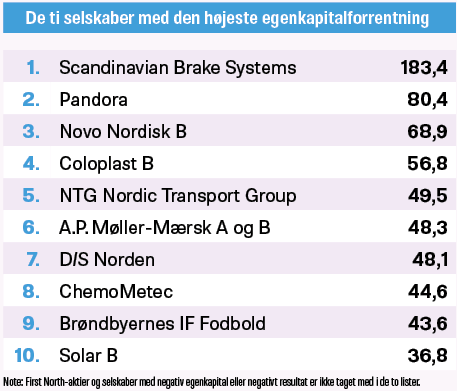

På listen med de ti højst vurderede aktier målt på forrentning af egenkapitalen finder vi mange af de helt tunge aktier på det danske aktiemarked: Pandora, Novo Nordisk, Coloplast og A.P. Møller-Mærsk. Sidstnævnte er dog især med på grund af et exceptionelt stort overskud i de seneste 12 måneder. Det samme gælder Scandinavian Brake Systems og D/S Norden.

Novo Nordisk og Coloplast har formået at opretholde en høj egenkapitalforrentning gennem mange år, og det giver sig udslag i en høj vurdering målt på aktierelaterede nøgletal.

Flere af selskaberne i gruppen med lavt afkast af egenkapitalen er i indtjeningskrise eller på vej ud af en krise. Det gælder blandt andre Agat Ejendomme, Ambu og NKT.

Kontant afregning hos bankerne

For bankerne er der en relativt tæt sammenhæng mellem egenkapitalforrentning og aktiemarkedets vurdering baseret på kurs/indre værdi.

Tabellen herunder viser egenkapitalforrentning og kurs/indre værdi for de seks største bankaktier. Danske Banks egenkapitalforrentning er påvirket af den store hensættelse til bøde i 3. kvartal.