Maersk Drilling ruster sig kreativt til konsolidering

Maersk Drilling er nu mere klar end mange af rivalerne til den fusionsbølge, der længe har været forudset i borerigbranchen. Men problemerne er langt fra løst. For meget kapacitet har betydet, at selskaberne har jagtet de opgaver, der blev udbudt, og der har været en overflod af ældre rigs, der ikke lever op til moderne standarder.

Der er i foråret taget en række vigtige initiativer, og konturerne af en turnaround tegner sig: Maersk Drilling opnår nye kontrakter – den kom i starten af juni, og den har lagt til ordreindgangen, der var steget til 1,8 mia. dollar ved udgangen af 1. kvartal mod 1,3 mia. dollar tre måneder tidligere.

Maersk Drilling opjusterede i maj sit forventede EBITDA-driftsresultat i 2021 til 260-310 mio. USD (1,6 - 1,9 mia. kr.) mod tidligere 225-275 mio. dollar. Det er stadig lavt i forhold til årene før viruskrisen. Men med investeringer på – historisk set beskedne - 120-140 mio. dollar skulle der kunne opnås et pænt frit cash flow.

Nok så vigtigt medfører frasalget af tre borerigge i maj en likviditetstilførsel på over 400 mio. USD. Især indebærer frasalget af Maersk Inspirer kreativ nytænkning i branchen. For 373 mio. USD (2,3 mia. kr.) sælger Maersk Drilling ikke blot boreplatformen som aktiv, men også den fremtidige omsætningsstrøm, der er knyttet til platformen.

Med det greb får Maersk rettet op på sin finansielle stilling, der er presset efter vigende indtjening i en årrække: EBIT-driftsresultatet (før særlige nedskrivninger) blev negativt i 2020, og massive nedskrivninger førte til et nettoresultat på minus 1653 mio. dollar, hvilket reducerede egenkapitalen fra 3680 til 2017 mio. dollar.

Frasalget og en forbedret pengestrøm gør det nu sandsynligt, at Maersk kan få sin nettogæld pænt ned under de 2,5 gange EBITDA-driftsresultatet, som er selskabets målsætning. Per ultimo 2020 var dette forhold nået op på kritiske 3,7, og Maersk gik ind i 2021 med en betragtelig gældsudfordring.

Desuden vil to af de boreplatforme, der er solgt i maj, blive ombygget fra borerigge til platforme, der kan behandle naturgas. På den måde vil salget bidrage til, at kapaciteten i den globale flåde af borerigge bliver formindsket.

Endelig betyder frasalgene en bedre fokusering på moderne specialiserede rigge. To af de solgte rigge er fra 1986 og 1993, mens Maersk Inspirer er fra 2004 og er et produktionsmodul, der ikke længere passer ind i Maersk Drillings strategi.

Godt rustet til konsolideringsbølge

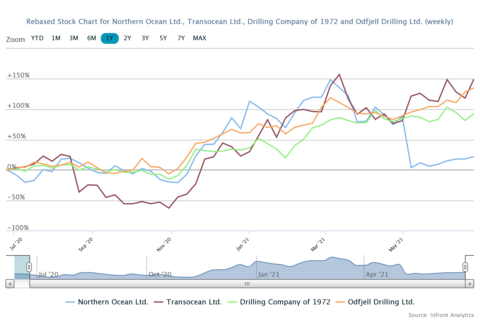

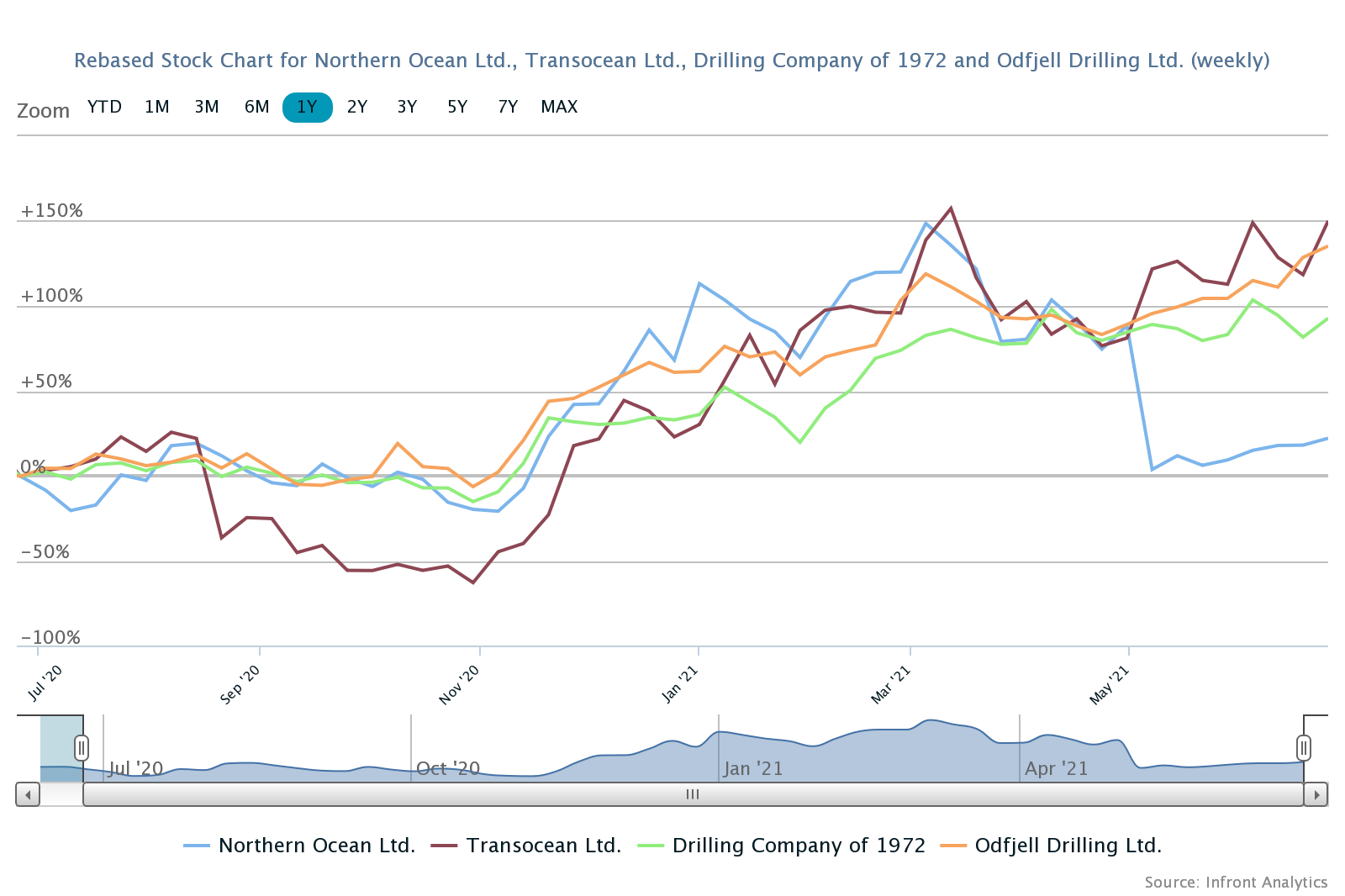

Maersk Drilling står alt i alt bedre rustet til at deltage i den ventede konsolideringsbølge. Det er dog et åbent spørgsmål, om Maersk Drilling vil komme på købersiden eller sælgersiden.

Bestyrelsesformand Claus Hemmingsen erklærede dog i årsrapporten, at Maersk Drilling gerne vil påtage sig ”en aktiv rolle” i den ”dybtgående og meget nødvendige transformation” af hele branchen, som må ventes efter kriseåret 2020.

Der er da også andre muligheder end at blive slugt af en af de større. Danske Banks analytikere foreslog i september 2020, at Maersk Drilling kunne slutte sig sammen med de norskejede Odfjell Drilling og Northern Ocean, og derefter specialisere sig i at blive en førende ”harsh environment driller”.

Aktuel kurs: 272,60

Kursmål (3 mdr): 286,00

Få SMS og Mail om køb og salg i ØU Trader. Porteføljeafkast i år 14,7 procent. 9 kr for 2 uger.