Vækstporteføljen tæsker markedet med stort merafkast - se aktierne

Om Vækstporteføljen:

Vækstporteføljen er en portefølje der indeholder 30 udvalgte aktier hvert år. Aktierne udvælges ud fra et Rule of 40 (40-reglen) princip, hvor den bedste kombination af forventet vækst i omsætning i indeværende år + forventet EBITDA-margin er det afgørende princip. Dette er ikke en tilfældig udvælgelse. Anders Egsvang, er forvalter af porteføljen og bruger selv dette princip i sin egen private portefølje og har backtestet denne teori over mere end 20 år med gode resultater.

40-reglen er et interessant princip, som i flere analyser er blevet vist brugbar ud fra et investorperspektiv. McKinsey & Company har bl.a. Undersøgt at software-virksomheder med en høj score ud fra 40-reglen handler til en højere værdisætning end andre software-virksomheder. Anders har gennem en backtest, testet at 40-reglen som et udvælgelsesprincip på tværs af industrier og sektorer kan give et højere afkast end markedet historisk har leveret og denne backtest har vist en markant teoretisk overperformance.

Opdatering af Vækstporteføljen

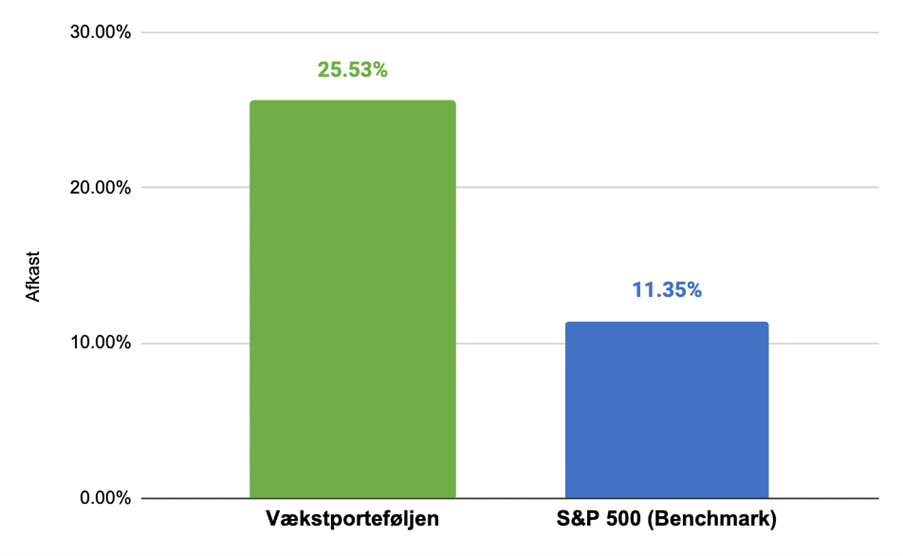

Vækstporteøfljen har nu kørt i ca. et halvt år. I dette halvår er S&P 500 indekset steget med 11,35%, altså et rigtig fornuftigt investeringshalvår. Det har været med til også at give Al den positive stemning i markedet specielt efter DOnald Trump blev valgt til USA’s næste præsident og nogle aktier, der har været nøje udvalgt på baggrund af en god balance i mellem vækst og profitabilitet har gjort at Vækstporteføljen i samme periode er steget med hele 25,53%, et merafkast på 14,18%-point på et halvt år. Det er en performance man ikke kan være andet end tilfreds med.

Et par vindere bliver i porteføljen

Den store vinder i 2024 har uden tvivl været AppLovin. Selskabet er steget med over 337% siden jeg købte aktien til porteføljen. Det betyder også at der bestemt er en risiko for en korrektion i det nye år, men da tallene ser fornuftige ud på 40-reglen så beholder jeg aktien i Modelporteføljen. AppLovin er begyndt at drage fordel af deres AI-udvikling og det betyder deres annonce-platform vækster markant og overtager en større og større del af den samlede forretning. Det er med til at bidrage positivt til den samlede vækst, men også et bedre produktmix som giver højere profit-marginer og det har overrasket markedet positivt i 2024.

Det samme kan siges om den aktie der indtager 2. Pladsen i år, Palantir. Selskabet oplever også positiv vækst på baggrund af AI-efterspørgsel og den efterspørgsel ser ikke ud til at falde i 2025, hvor analytikerne lige nu forventer næsten samme vækst i 2024 og en endnu bedre EBITDA-margin. Dette gør også at begge selskaber får lov at blive i porteføljen i det nye år.

I den anden ende af skalaen har vi også set aktier underperforme. Det drejer sig om bl.a. Celsius Holdings og Super Micro Computer Inc. Super Micro har haft et rigtigt svært år, hvor de først startede meget positivt og blev tilføjet S&P500 indekset, men lidt efter begyndte det at storme. Selskabet blev mistænkt for fusk med regnskabet og måtte skifte revisor. Shortsælgere meldte sig på banen og tilliden faldt markant. Det gjorde at selskabet hurtigt gik fra bedste aktie til dårligste aktie. Celsius oplevede også modgang, efter de ikke helt kunne leve op til markedets forventninger i starten af året og oplevede et år med markant mere moderat vækst end tidligere.

Rebalancering og omstrukturering

2025 står for døren og det betyder at det er blevet tid til at gribe fat i strategiens værktøjskasse, for at skabe den rette balance og sammensætning til et nyt investeringsår. Derfor har jeg nu været inde og trække data ud på analytikernes forventninger til 2025. Igen benytter jeg 40-reglen som mit primære udvælgelseskriterie. Udover dette, så rebalancerer jeg igen porteføljen, sådan at de aktier der er løbet stærkest, ikke kommer til at fylde for meget og dem der har haltet efter ikke får for lav vægt. Efter denne manøvre vil alle selskaber i porteføljen igen have tilnærmelsesvis den samme vægt.

Det er en manøvre, der kræver en del beregninger og en del ændringer næsten i alle positioner, for at få den rette vægt. Derfor er det faktisk kun Intuitive Surgical der ikke bliver ændret ved. Alle andre positioner bliver enten solgt fra, reduceret eller forøget. Modelporteføljen har et mål om at have 30 aktier i porteføljen, for at opnå en fornuftig spredning. Det betyder også at hver gang en position bliver solgt fra, så gør den plads til en ny aktie. Nedenstående har jeg først illustreret hvordan 2024-porteføljen er blevet ændret.

|

Nr. |

Ændring |

Navn |

Sektor |

Afkast i 2024 |

|

1 |

Reduceret |

Apollo Global Management. Inc |

Financials |

48.42% |

|

2 |

Forøget |

NVIDIA Corporation |

Information Technology |

8.84% |

|

3 |

Solgt |

Super Micro Computer. Inc |

Information Technology |

-59.31% |

|

4 |

Solgt |

Coinbase Global. Inc |

Financials |

47.49% |

|

5 |

Solgt |

Realty Income Corporation |

Financials |

1.91% |

|

6 |

Forøget |

Micron Technology. Inc |

Information Technology |

-22.43% |

|

7 |

Solgt |

Broadcom Inc |

Information Technology |

48.38% |

|

8 |

Reduceret |

KKR & Co Inc |

Financials |

40.03% |

|

9 |

Reduceret |

Blue Owl Capital Inc |

Financials |

38.13% |

|

10 |

Reduceret |

AppLovin Corporation |

Information Technology |

337.12% |

|

11 |

Reduceret |

Blackstone Inc |

Financials |

46.14% |

|

12 |

Forøget |

First Solar. Inc |

Information Technology |

-27.34% |

|

13 |

Solgt |

Visa Inc |

Financials |

14.09% |

|

14 |

Reduceret |

Meta Platforms. Inc |

Communication Services |

24.89% |

|

15 |

Solgt |

Amgen Inc |

Healthcare |

-15.57% |

|

16 |

Solgt |

Fair Isaac Corporation |

Information Technology |

49.36% |

|

17 |

Forøget |

Microsoft Corporation |

Information Technology |

1.37% |

|

18 |

Forøget |

Sarepta Therapeutics. Inc |

Healthcare |

-23.13% |

|

19 |

Solgt |

Kanzhun Limited |

Communication Services |

-31.14% |

|

20 |

Reduceret |

The Trade Desk. Inc |

Communication Services |

40.50% |

|

21 |

Forøget |

Eli Lilly and Company |

Healthcare |

-13.52% |

|

22 |

Solgt |

Celsius Holdings. Inc |

Consumer Staples |

-51.75% |

|

23 |

Solgt |

Monolithic Power Systems. Inc |

Information Technology |

-21.96% |

|

24 |

Solgt |

Lam Research Corporation |

Information Technology |

-24.65% |

|

25 |

Ikke ændret |

Intuitive Surgical. Inc |

Healthcare |

25.79% |

|

26 |

Reduceret |

Duolingo. Inc |

Consumer Discretionary |

72.96% |

|

27 |

Solgt |

Western Digital Corporation |

Information Technology |

-13.93% |

|

28 |

Solgt |

CrowdStrike Holdings. Inc |

Information Technology |

-0.94% |

|

29 |

Reduceret |

Palantir Technologies Inc |

Information Technology |

207.40% |

|

30 |

Solgt |

Full Truck Alliance Co Ltd |

Industrials |

26.98% |

|

31 |

Kontanter |

0% |

||

|

Samlet |

25.53% |

|||

|

S&P 500 |

11.35% |

Ændringer til 2025

Som nævnt bliver der foretaget en del ændringer i porteføljen til 2025. Der er kommet 14 nye selskaber til, så næsten halvdelen er skiftet ud. Blandt dem er de to underperformer Celsius og Super Micro Computer. Nedenunder har jeg illustreret den nye portefølje og markeret de selskaber, som er nye i Vækstporteføljen:

|

Nr. |

TICKER |

Navn |

Sektor |

Vægt |

40-reglen |

|

1 |

APO |

Apollo Global Management. Inc |

Financials |

3.32% |

187,20% |

|

2 |

NVDA |

NVIDIA Corporation |

Information Technology |

3.32% |

117,12% |

|

3 |

BIRK |

Birkenstock Holding Plc |

Consumer Discretionary |

3.33% |

50,32% |

|

4 |

CRDO |

Credo Technology Group Holding Ltd |

Information Technology |

3.33% |

116,31% |

|

5 |

FANG |

Diamondback Energy, Inc. |

Energy |

3.28% |

111,50% |

|

6 |

MU |

Micron Technology. Inc |

Information Technology |

3.31% |

98,87% |

|

7 |

ALAB |

Astera Labs, Inc. |

Information Technology |

3.33% |

95,37% |

|

8 |

KKR |

KKR & Co Inc |

Financials |

3.35% |

107,56% |

|

9 |

OWL |

Blue Owl Capital Inc |

Financials |

3.32% |

86,86% |

|

10 |

APP |

AppLovin Corporation |

Information Technology |

3.37% |

83,84% |

|

11 |

AMD |

Advanced Micro Devices, Inc. |

Information Technology |

3.32% |

54,80% |

|

12 |

FSLR |

First Solar. Inc |

Information Technology |

3.34% |

82,73% |

|

13 |

MRVL |

Marvell Technology, Inc. |

Information Technology |

3.36% |

78,61% |

|

14 |

META |

Meta Platforms. Inc |

Communication Services |

3.09% |

75,82% |

|

15 |

FTAI |

FTAI Aviation Ltd. |

Industrials |

3.31% |

71,54% |

|

16 |

ENPH |

Enphase Energy, Inc. |

Information Technology |

3.33% |

67,40% |

|

17 |

MSFT |

Microsoft Corporation |

Information Technology |

3.27% |

66,55% |

|

18 |

SRPT |

Sarepta Therapeutics. Inc |

Healthcare |

3.34% |

111,67% |

|

19 |

AU |

AngloGold Ashanti plc |

Materials |

3.34% |

67,32% |

|

20 |

TTD |

The Trade Desk. Inc |

Communication Services |

3.36% |

62,89% |

|

21 |

LLY |

Eli Lilly and Company |

Healthcare |

3.45% |

72,96% |

|

22 |

TTWO |

Take-Two Interactive Software, Inc. |

Communication Services |

3.29% |

65,24% |

|

23 |

CG |

The Carlyle Group Inc. |

Financials |

3.33% |

62,87% |

|

24 |

NU |

Nu Holdings Ltd. |

Financials |

3.34% |

61,16% |

|

25 |

ISRG |

Intuitive Surgical. Inc |

Healthcare |

3.32% |

58,61% |

|

26 |

DUOL |

Duolingo. Inc |

Consumer Discretionary |

3.33% |

57,50% |

|

27 |

RDDT |

Reddit, Inc. |

Communication Services |

3.36% |

60,15% |

|

28 |

BX |

Blackstone Inc. |

Financials |

3.35% |

91,12% |

|

29 |

PLTR |

Palantir Technologies Inc |

Information Technology |

3.34% |

63,44% |

|

30 |

EQT |

EQT Corporation |

Energy |

3.33% |

101,12% |

|

31 |

Kontanter |

0.23% |

Data fra TIKR

Alle selskaber er valgt ud fra 40-reglen, MEN med fokus på en god fordeling i mellem de to parametre som er en del af reglen. Når jeg laver et dataudtræk er der nemlig over 120 selskaber der består 40-reglen. Da Vækstporteføljen kun indeholder 30 aktier, skal der derfor udvælges nogle af disse, med lidt skarpere kriterier. 40-reglen som jeg benytter består af forventet vækst i omsætningen og forventet EBITDA-margin. Det som jeg vælger ud fra, er at tallet skal være så højt som muligt, men samtidig skal balancen mellem de to tal også være god. Det betyder altså at et selskab, hvor der forventes en vækst i omsætningen på 20% og en EBITDA-margin på 30%, vil give 50% og vil i min optik “vinde” pladsen i porteføljen ift. et selskab som forventes at vækste omsætningen 10% men opnå en EBITDA-margin på 40%. Begge scorer 50%, men balancen er i mit udvælgelseskriterium her bedre i case nr. 1.

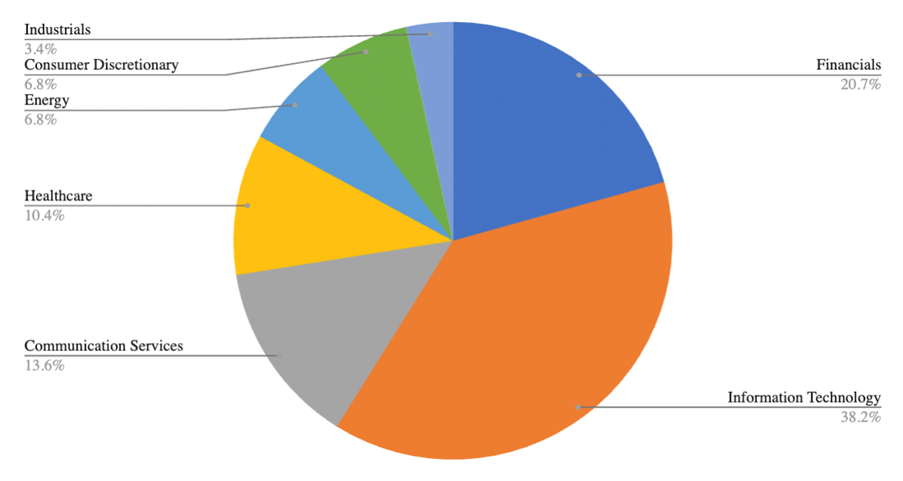

Spredning

Jeg sigter stadig efter at opretholde en fornuftig spredning mellem forskellige sektorer og industrier, derfor skeler jeg ogs til sektoren når jeg udvælger de 30 aktier. Dette for at undgå alt for høj vægt i Finans eller Informationsteknologi for eksempel.. Den nye portefølje har dog fortsat en overvægt af specielt aktier indenfor sektoren Informationsteknologi og Finans. Derudover har energisektoren fået højere vægt i 2025 hvilket skyldes at flere energiselskaber vurderes at levere godt på 40-reglen, derfor mener jeg at den sektor ikke kan overses i porteføljen til 2025, udelukkende på baggrund af forventninger.

Eksempler på udvalgte aktier

Til slut vil jer herunder give et par eksempler på udvalgte aktier til 2025 Vækstporteføljen og beregne deres score på 40-reglen. De aktier der bliver beskrevet herunder er hverken mere eller mindre interessante end de andre i Vækstporteføljen, det er blot eksempler.

Advanced Micro Devices inc.

Forventet vækst i omsætning = 26,9%

Forventet EBITDA-margin = 27,9%

40-regel = 26,9% + 27,9% = 54,8%

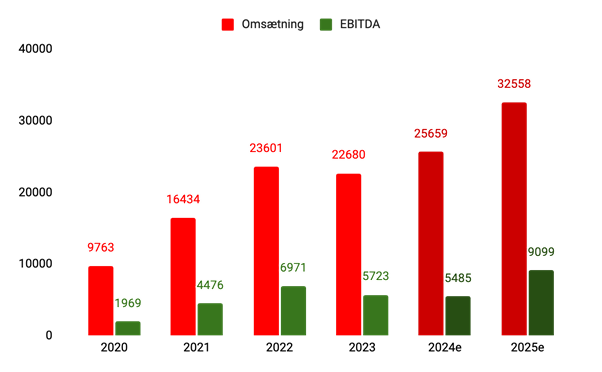

Advanced Micro Devices designer og producerer processorer og grafikkort til både forbrugere og virksomheder. AMDs produktportefølje inkluderer CPU'er (som Ryzen-serien) og GPU'er (som Radeon-serien) samt specialdesignede chips til datacentre, gaming, og avancerede applikationer som kunstig intelligens. Selskabet har igennem de senere år opnået svingende resultater. Årene mellem 2020 og 2022 var gode år med høj vækst og god profitabilitet. 2023 var et år med tilbagegang på både top og bundlinje, 2024 var lidt mere blandet med tilbagegang i EBITDA men fremgang i omsætningen og 2025 ser ud til, ud fra analytikernes forventninger at blive et år med comeback.

Data fra TIKR

The Carlyle Group

Forventet vækst i omsætning = 60,7%

Forventet EBITDA-margin = 34,7%

40-regel = 60,7% + 34,7% = 95,4%

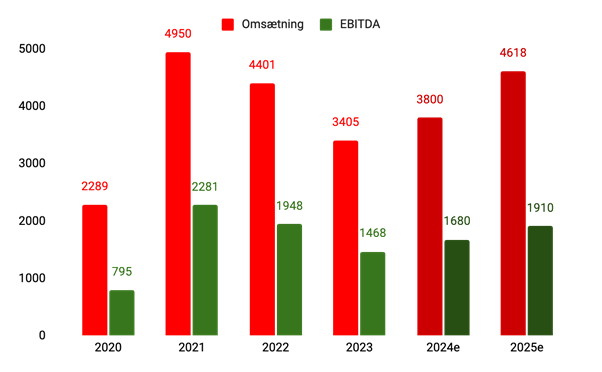

The Carlyle Group er en af verdens førende globale investeringsvirksomheder, med fokus på bl.a. private equity og kredit,. CG administrerer mere end $380 milliarder i aktiver og har investeringer på tværs af en bred vifte af sektorer, herunder teknologi, sundhed, energi, forbrugerprodukter og infrastruktur. Da selskabet administrerer andres penge, bygger modellen på at de tjener et forvaltningsgebyr og et performance fee som udgangspunkt. Derudover kan selskabet også få indtægter fra rente på lånekapital, transaktionsgebyr når de håndterer transaktioner og andet. CG har også oplevet et par år med modvind i 2022 og 2023, 2024 var igen et år med fremgang og 2025 forventes af analytikere at blive et markant bedre år.

Data fra TIKR

Disclaimer: Anders Egsvang ejer aktier i Apollo Global Management. Inc, NVIDIA Corporation, Birkenstock Holding Plc, Diamond Back Energy Inc, Micron Technology Inc, KKR & Co Inc, Blue Owl Capital Inc, AppLovin Corporation, Advanced Micro Devices Inc, Blackstone Inc, First Solar Inc, Marvell Technology Inc, FTAI Aviation Ltd., Enphase Energy Inc, Meta Platforms Inc, Microsoft Corporation, Sarepta Therapeutics Inc, The Trade Desk Inc, AngloGold Ashanti Plc, Take-Two Interactive Software Inc, The Carlyle Group Inc, Duolingo Inc, Eli Lilly and Company, Intuitive Surgical Inc Palantir Technologies Inc, Nu Holdings Ltd, Reddit Inc, og EQT Corporation enten personligt eller gennem sit selskab AE Investment Research ApS. Dette er ikke en anbefaling til køb eller salg af nogen aktier. Investering er risikofyldt.