Columbus kæmper fortsat med turnaround i USA

Omsætningen i 1. halvår var stort set uændret på 977 mio. kr. mod 978 mio. kr. sidste år, men den organiske vækst blev opjort til 2%, hvilket er lidt under den langsigtede målsætning om 3-5% omsætningsvækst. Det er isoleret set til at leve med, men hovedproblemet i regnskabet lå i den amerikanske forretning, som nu er et problembarn på tre år.

Turn-around’en i USA tager længere tid end ventet, og Columbus meddelte i regnskabet, at man nu også forventer en nedgang i omsætningen i 2. halvår. I 1. halvår er omsætningen faldet med 14% eller 25 mio. kr. fra 183 mio. kr. til 158 mio. kr.

I 2018 var omsætningen på 349 mio. kr., og der er derfor tale om en markant nedgang, som også har slået direkte igennem på bundlinjen, som man ellers i 2018 havde fået forbedret lidt efter den første nedgang i forretningens aktivitetsniveau i 2017.

I 1. halvår 2019 er EBITDA reduceret fra 15 mio. kr. i 2018 til 1 mio. kr. og med et fortsat pres på omsætningen i 2. halvår kan vi næppe forvente noget væsentligt EBITDA-bidrag fra denne kant i år. Med en forventet EBITDA-margin på koncernniveau på ca. 12% for hele 2019 trækker den amerikanske forretning således ned med 30 mio. kr. eller mere.

Der er ansat en ny CEO i USA ultimo maj, som er i gang med at rette forretningen op. Udfordringen har især været på salgssiden, hvor man ikke har været dygtige nok til at hente forretning hjem.

Forventninger til softwaresalg fastholdes

En anden usikkerhed i regnskabet var software-salget, som faldt 12% i 1. halvår til 49 mio. kr. I tallene er der fortsat en såkaldt cloud-effekt, hvor cloudløsningerne stiger, mens den traditionelle licensforretning falder. Columbus siger selv, at den traditionelle licensforretning er faldet hurtigere end ventet i 1. halvår, da kunderne ikke har købt så mange ”gammeldags” licenser, som man oprindeligt havde forventet.

Det er værd at notere, at forventningen til software-salget i 2019 blev fastholdt på 110 mio. kr., hvilket repræsenterer en fremgang i forhold til de 103 mio. kr., der blev realiseret i 2018. Columbus anfører i regnskabet, at man fastholder forventningen på 110 mio. kr. på baggrund af en meget stærk pipeline, som vil udmønte sig i salg i 2. halvår.

I forhold til integrationen af det store svenske opkøb iStone var det betryggende at notere, at Columbus fortsat selv ser, at integrationen forløber efter planen. Flere funktioner er blevet integreret, der er fælles hjemmesider og i Norge er de to datterselskaber sammenlagt og opererer som en enhed.

Også på omkostningssiden er det værd at nævne, at Columbus’ kontor i Indien er udvidet med ressourcer, der bl.a. kan håndtere M3-systemerne fra iStone. Om alt er 100% vel får vi at se, når regnskabsåret er omme, og den tre-årige earn-out forpligtelse i forbindelse med købsaftalen skal reguleres og delvist afregnes.

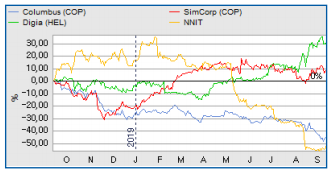

Store kurstæsk = attraktiv værdiansættelse

I kølvandet på de store kursfald ovenpå regnskabet, som ser ud til at være skabt via udsalg via udenlandske børsmæglere, er værdiansættelsen af Columbus blevet betydeligt mere attraktiv. Naturligvis under den forudsætning at man kan leve op til de langsigtede mål for indtjeningen på EBITDA-niveau.

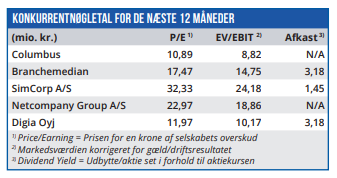

Ved dagens kurs på 9,50, som man skal tilbage til 2016 for at finde lavere, handler aktien til en Price/Earning på 12,1, hvilket bestemt ikke er i den høje ende for et IT-selskab.

For 2020 er der udsigt til en P/E i niveauet 10,4 med udgangspunkt i et resultat per aktie på 0,92 kr. Det forventes nået ved en omsætningsvækst på 3% og et løft i EBITDA til lige over 250 mio. kr. Columbus fastholdt selv forventningen til en 2019-EBITDA på 240 mio. kr. ved halvårsregnskabet.

Trods udfordringerne i USA er vi klar til at give aktien en klar købsanbefaling på det nuværende niveau. Slutteligt kan det fremhæves, at hovedaktionær og bestyrelsesformand Ib Kunøe købte for 2 mio. kr. i sidste uge.

Børskurs på analysetidspunktet: 9,50

AktieUgebrevets kursmål (12 mdr): 14,00

Analysen er en redigeret udgave af en analyse bragt i Økonomisk Ugebrev Formue/AktieUgebrevet nr. 30/2019

Steen Albrechtsen er er analytiker for Økonomisk Ugebrev Formue (AktieUgebrevet).

Få tre gratis numre af AktieUgebrevet ved at trykke her eller tilmeld dig gratis nyhedsmail fra Økonomisk Ugebrev formue (AktieUgebrevet) her.