Behov for radikale indgreb hos Danske Bank

Bankens nye CEO, Chris Vogelsang, skal i gang med radikale strategiske ændringer for banken for at bremse den aktuelle glidebane i bankens lønsomhed. Det seneste regnskab for andet kvartal afslører store strukturelle svagheder med lønsomheden i flere store forretningsenheder. Blandt andet er bankens danske bankforretning, eksklusive Realkredit Danmark, tæt på at være en underskudsforretning.

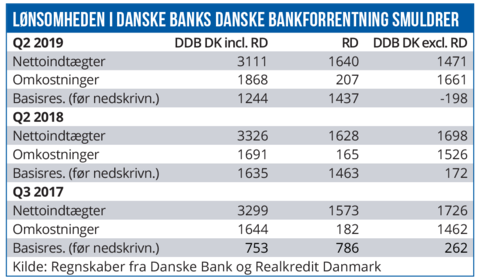

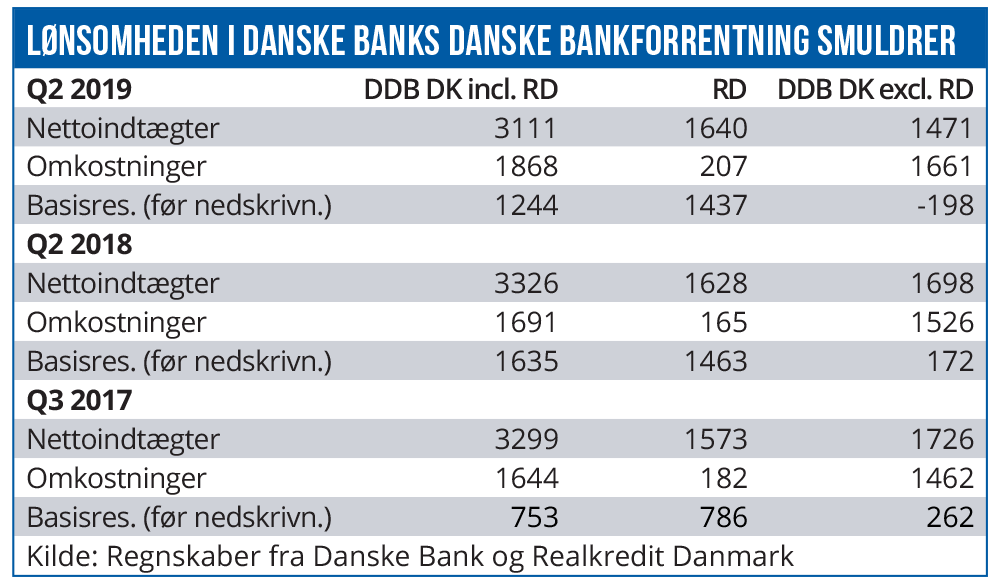

Danske Bank fremlægger ikke isolerede regnskabstal for den danske bankforretning, men kun data for bankforretningen og Realkredit Danmark samlet set. Trækkes overskuddet i Realkredit Danmark ud af de summariske regnskabstal for den danske bankforretning, viser der sig et underskud i basisresultatet (altså eksklusive tabshensættelser) på 193 millioner kroner. Regnestykket indeholder nogle mindre usikkerheder, da 10 procent af Realkredit Danmarks aktiviteter kan henføres til andre forretningsenheder i Danske Bank.

Behov for radikalt indgreb

Per Grønborg fra SEB, som er en af landets førende bankanalytikere, siger om udviklingen: ”De seneste regnskaber indikerer, at Danske Banks danske bankforretning enten ikke tjener penge, eller også er indtægterne i regnskabet fordelt forkert mellem banken og Realkredit Danmark. Men det er svært at forstå, at der skulle lægges en overnormal profit i Realkredit Danmark, ikke mindst med den politiske fokus, der er på realkreditsektoren. Passer regnskabstallene, er ledelsen nødt til at gøre noget radikalt ved den danske bankforretning, fordi den så ikke tjener penge.”

Fra Danske Bank afviser CFO Christian Baltzer ikke den svage udvikling i den danske bankforretning: ”I Danmark er realkredit den primære kilde til bolig- og ejendomsfinansiering. Derfor er Realkredit Danmark naturligvis også en meget vigtig del af bankens forretning. I en periode, hvor banken oplever stigende omkostninger til compliance og negative renter, der udfordrer bankernes indlånsforretning, vil realkreditforretningen alt andet lige sætte et forholdsvis større aftryk på vores resultat. Men det er dog også et eksempel på styrken i vores forretningsmodel, at vi netop har flere ben at stå på.”

Videre siger han: ”Men der er ingen tvivl om, at selvom vi oplever vækst i udlånet, har vi udfordringer i forhold til bankens finansielle resultater. Det er vi meget bevidste om, og det kommer vi til at analysere på i de kommende måneder. Som vi tidligere har meldt ud, vil vi senere på året vende tilbage med tiltag, der på længere sigt skal styrke bankens finansielle resultater.”

Per Grønborg påpeger, at lønsomheden i den danske banksektor generelt er under pres. ”Presset på lønsomheden er velkendt. Men at det skulle gå så ringe i Danske Banks danske bankaktivitet, må siges at være en stor overraskelse.”

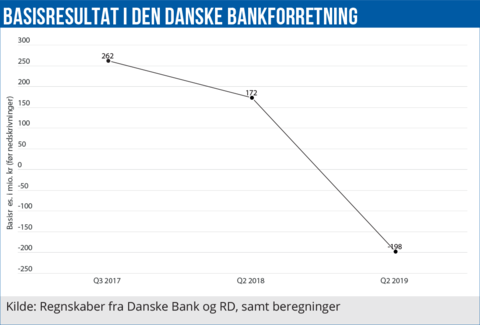

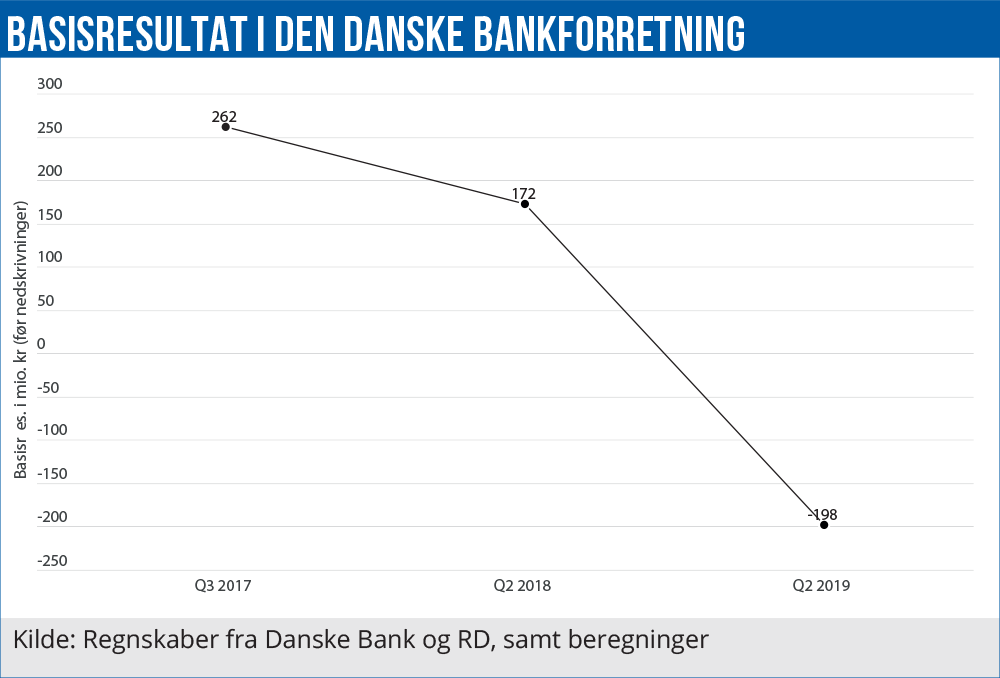

Udviklingstendensen har været meget klart nedadgående for den danske bankforretning de seneste år: I andet kvartal 2018 var overskuddet i den rene danske bankforretning 172 millioner kroner, og i tredje kvartal 2017 var overskuddet 262 millioner kroner. Se også regnskabstallene i tabellen:

Katastrofalt ringe

Med andre ord har Danske Banks danske bankforretning de seneste år udviklet sig til en katastrofalt ringe forretning, altså med mindre Realkredit Danmarks regnskab ikke giver et retvisende billede, således at Realkredit Danmark blandt andet burde betale mere for distribution af nye realkreditudlån til Danske Bank.

Per Grønborg påpeger, at analytikernes konsensusforventninger til bankens fremtidige overskud siden april sidste år er dykket med 31 procent: ”Bankens fremtidige indtjeningsevne er altså beskåret med en tredjedel. Og jeg tror, at analytikernes generelle forventninger fortsat er alt for optimistiske. Man må formode, at bankens nye ledelse nu vil overveje, hvordan den kan bremse den negative udvikling, og der skal nok ret markante strategiske tiltag til.”

Per Grønborg vurderer, at bankens ledelse skal til at kigge på at lukke eller markant slanke de forretningsenheder, hvor afkastet ikke står mål med omkostninger og risici:

”I de seneste kvartaler har der været en debat om, hvorvidt bankens vigende lønsomhed på handelsindtægterne var en regnvejrsdag, som hurtigt ville blive overstået, eller om der var tale om varige, strukturelle forringelser af bankens indtjeningsevne. Det seneste regnskab understreger, at der ikke blot er tale om en regnvejrsdag, hvilket det også virker som om, at ledelsen har erkendt. Men det er måske også forskellen imellem at have en midlertidig CEO og at have en CEO, der har et varigt ansvar for forretningen. Bankens ledelse bør se meget grundigt på den danske bankforretning og forretningsenheden for store erhvervskunder, som har vist markant svaghed de seneste kvartaler.”

Forskellige svagheder

Bankens Factbook med detaljerede regnskabstal for andet kvartal afslører flere underliggende strukturelle svagheder i lønsomheden:

For det første begynder marginalerne nu også at blive presset på det svenske bankmarked, hvor Danske Banks rentemarginal de seneste år er dykket hele 15 procent, med alene 9 procentpoint det seneste kvartal. Presset på marginalerne fremgår også af de seneste regnskaber fra de andre svenske storbanker. Og det svenske bankmarked synes nu også at blive hårdt ramt af øget konkurrencepres og ændrede centralbankrenter. Også de seneste års vækst i udlånsvolumen synes stoppet. Dette kan være starten på et nyt konkurrencebillede på det svenske bankmarked, der forstærkes de kommende kvartaler.

For det andet synes bankens forretningsenhed for virksomheds- og institutionskunder - Corporates & Institutions (C&I) - at være under hårdt lønsomhedspres. I andet kvartal 2019 dykkede overskuddet før skat til 516 mllioner kroner mod en norm de seneste år på mellem én og halvanden miliarder kroner.

Enheden, der blandt andet håndterer store nordiske virksomheder, har de seneste kvartaler haft markant stigende og store udlånstab. Alene i andet kvartal lå udlånstabet på 300 millioner kroner, svarende til overraskende høje 0,6 procent på årsbasis af det samlede udlån på 203 milliarder kroner. Banken oplever her ikke længere medvind fra en forbedret kreditkvalitet. Den skal leve med mere normaliserede tab, der især ses hos større erhvervskunder.

”Vi kan ikke genkende, at der skulle være et generelt problem i forhold til kreditkvaliteten i C&I. Nedskrivningerne i de to første kvartaler af 2019 er drevet af få, større enkelt-eksponeringer, og vi vurderer, at kreditkvaliteten for den overordnede Corporates & Institutions-portefølje er stabil,” siger Christian Baltzer.

Særligt er indtægterne fra håndtering af Fixed Income & Currencies (handel med obligationer og valuta) dykket kraftigt. Banken antyder, at der kan være tale om et permanent strukturelt fald i indtjeningen, som også fortsætter fremadrettet. Banken skriver, at indtjeningen bliver presset af negative renter, som nu forventes at fortsætte i længere tid, samt af investorkrav om lavere handelsmarginaler til banken.

Da det blev tid til at stille spørgsmål efter aflæggelse af 2. kvartalsregnskabet sagde CFO Christian Baltzer blandt andet til analytikerne, at banken skal finde ”gode veje til at operere i et lavmarginal-miljø.” Vurderingen kommer i forlængelse af de svage makroøkonomiske udsigter i Europa, hvor længere og lavere centralbankrenter er et yderst sandsynligt scenarie.

Han påpegede også, at denne omstilling i høj grad kommer til at handle om at effektivisere processer ved hjælp af digitalisering. Og det vil ske i højere grad end at vælte øgede omkostninger over på kunderne via højere gebyrer, sagde han. Vurderingen stemmer også godt overens med den underliggende trend, at bankernes gebyrer vil blive udsat for et stigende konkurrencepres, blandt andet fra billige onlinebrokere, nye betalingsløsninger som Apple Pay og innovative teknologivirksomheder med bred kundekontakt. Det vil grundlæggende gøre det vanskeligt at skrue mere op for gebyrer og provisioner.

Bankens ledelse indikerer, at der også kan ligge effektiviseringsgevinster forude i forhold til de aktuelle merudgifter på mellem 1,8 milliarder og 2,1 milliarder til compliance og hvidvaskjagt. Christian Baltzer oplyste i Q&A, at merudgiften i første omgang er sket til at drive nye processer, som ikke er integreret fuldt ud i den øvrige forretning. ”Vi skal sørge for, at det bliver en mere integreret del af vores forretning, hvor det i første omgang mere er en standalone aktivitet,” sagde han. Bankens ledelse kunne dog ikke sætte skøn på den potentielle omkostningsbesparelse.

Men meget tyder altså på, at Danske Bank de kommende år kommer til at dreje strategisk fokus endnu mere mod effektiviseringer, digitalisering og måske lukning af ulønsomme forretninger, samt massefyringer.

Analysen er en redigeret udgave af en analyse bragt i Økonomisk Ugebrev Formue/AktieUgebrevet den 10. august 2019.

Morten W. Langer er chefredaktør på Økonomisk Ugebrev Formue (AktieUgebrevet).

Få tre gratis numre af AktieUgebrevet ved at trykke her eller tilmeld dig gratis nyhedsmail fra Økonomisk Ugebrev formue (AktieUgebrevet) her.